Форум города Днепр

|

|

|

|

#1 |

|

Избранный

|

Для валют антиподів Волл-стріт більше не указ?

Виступаючи на цьому тижні перед Конгресом, глава Федеральної резервної системи США Джером Пауелл підкреслив, що регулятор має намір і надалі залишатися яструбиним. Також він зазначив, що у цьому питанні всі члени Федерального комітету з операцій на відкритому ринку виявили спільну одностайність. На яструбиній стежці продовжують залишатися і центробанки: Єврозони Австралії Канади Англії Норвегії Швейцарії Не дивно, що на тлі зростання ставок, інфляції та страхів фондові індекси падають. Наприклад, Волл-стріт на торговій сесії у четвер виглядала дуже слабо і здебільшого знижувалася. Проте фондовий ринок США закрився 22 червня переважно у зеленій зоні. А підйом очолив найчутливіший до зміни настроїв індекс NASDAQ, який виріс на різкому стрибку акцій високотехнологічного сектору. У п'ятницю той же NASDAQ дещо знизив імпульс зростання, але тримався все ж таки на підйомі. NASDAQ Для валют Австралії та Нової Зеландії підйом Волл-стріт, як правило, теж є зеленим сигналом. Але вчора (і тим більше сьогодні) ми спостерігаємо їхнє різке падіння. Чому збилися налагодження кореляції та підвищення активів ризику в США більше не підтримує зростання ризикових валют в азійсько-тихоокеанському домені? Австралійський долар Для австралійського долара, який завжди реагував на зовнішні події, сильніше, ніж на новини всередині країни, схоже, ситуація дещо змінилася. Нещодавнє рішення Федрезерву США поставити ставку на паузу несподівано виявилося голубинішим на тлі Резервного банку Австралії. Таким чином, австралійський регулятор виявився тимчасово більш яструбиним, ніж його американський колега. Водночас Федрезерв США декларує свою відданість агресивній політиці протягом 2023 року. А протоколи РБА щодо перспектив виглядають дуже туманно. Що в цій ситуації обирає оззі? Річ у тім, що в нього, за великим рахунком, немає жодного вибору. Тільки падіння під тиском відразу кількох негативних факторів: різкого зниження цін на нафту зміцнення "американця" на агресивних планах ФРС відтоку інвесторів із ризикових активів у безпечні гавані – американський долар, японську єну та швейцарський франк AUD/USD Тож, схоже, недавня сила австралійського долара таки закінчилася. Сьогодні він опустився до рівнів за два тижні й далі, найімовірніше, продовжить залишатися в ведмежій зоні. Ключові рівні опору – 0,6900, 0,6856 та 0,6800 Ключові рівні підтримки – 0,6772, 0,6700 Безумовно, що важливим каталізатором для оззі можуть стати зрушення у глобальних настроях ринків. У цьому контексті є сенс моніторити економічну активність Китаю – головного торгового партнера Австралії. Якщо статистика, що надходить, покаже, що стан китайської економіки погіршується, в регіоні може посилитися неприйняття ризику. У такому разі австралійський долар ризикує впасти в ще глибшу корекцію, ніж наприкінці цього тижня. Китай А економіка Китаю, схоже, застрягла серйозно та надовго. Споживчий попит у країні дуже млявий, борги та дефляція наростають, інвестиції приватного бізнесу скорочуються. Для стимулювання попиту влада країни має допустити зростання юаня, дозволити зростати зарплатам і якось розв'язати проблему з безнадійними боржниками. Тобто зробити внутрішній ринок важливішим за експортні інтереси. Але в нинішніх умовах це: надзвичайно складно політично дуже витратно економічно На це влада Китаю не піде. Навпаки, з їхнього боку чути запевнення у тому, що економіка країни успішно зростає. І чим довше продовжуватиметься ця поточна ситуація, тим більшу ціну доведеться заплатити китайській економіці для виходу з кризи. Новозеландський долар Так само зростатиме і падатиме разом із глобальними рухами та новозеландський долар Нової Зеландії. Причому його позиція виглядає набагато слабшою, ніж у австралійського колеги. Резервний банк Нової Зеландії ухвалив своє рішення щодо ставки ще в травні. І тоді ж оголосив про свої плани надалі припинити підіймати її рівень. Тобто окреслив свої перспективи як голубині. І зараз на тлі яструбиної позиції більшості провідних світових регуляторів РБНЗ виглядає білою вороною. Ситуація для новозеландської валюти виглядає сумно ще й тому, що в країні зафіксовано падіння ВВП та проглядаються ознаки технічної рецесії в економіці. Тому рости ківі поки, загалом, нема на чому. На тлі негативних настроїв його курс до долара США оновив у п'ятницю внутрішньоденний мінімум близько 0,6118. NZD/USD Ключові рівні опору - 0,6120, 0,6080, 0,5985 Ключові рівні підтримки – 0,6200, 0,6265 Якщо ж говорити конкретно про події у регіоні, то найважливіше з них для валют антиподів очікується лише за півтора тижня. У вівторок, 4 липня, про своє чергове рішення щодо ставки оголосить Резервний банк Австралії. Тому і на цьому тижні, і на наступному новозеландський долар, схоже, падатиме і падатиме разом з глобальними рухами ризику. |

|

|

|

|

|

#2 |

|

Избранный

|

Євро затамував подих. Тиждень може принести інфляційні сюрпризи та підкинути курс ще вище

ЄЦБ чекає. Зниження інфляції в Італії, можливо, є якоюсь прелюдією до майбутніх подій у Німеччині та Франції. Отже, занепад інфляції Італії у червні – можливий голос майбутніх змін. Всі очі зараз спрямовані на Німеччину та Францію, очікуючи від них послідовності дій у найближчі четвер та п'ятницю. У червні Італія стала свідком різкого зниження інфляції до нуля у місячному обчисленні, знижуючись із 0,3% у травні. Цей результат значно перевершив прогнози, скоротивши річну інфляцію до 6,4% замість очікуваних 6,8% і набагато нижче 7,6% у травні. Поки євро залишається у статусі спостерігача, дані про інфляцію, що очікуються у четвер, стануть перехрестям для ЄЦБ, допомагаючи йому визначити, наскільки виправдана його яструбина позиція щодо відсоткових ставок у цей момент ринкового циклу. "Інфляція в Італії виявилася м'якшою, ніж очікувалося, і значно знизилася від попереднього звіту, що дає надію на уповільнення інфляції в ЄС в цілому", - висловлюються стратеги Jefferies. Ключовим моментом буде звіт про інфляцію в німецькому регіоні Північний Рейн-Вестфалія, який, як правило, встановлює тренд для економічного гіганта Європи та випереджає національні дані. У п'ятницю Франція надасть свій звіт про інфляцію, що буде передмовою до єдиного звіту блоку, який з'явиться на світ о 10:00. Несподіване зниження цін на енергоносії стало головною причиною сюрпризу до італійських даних про інфляцію, вважають аналітики. Енергетичний елемент залишається головним чинником уповільнення інфляції Італії. Ситуація щодо газу в Європі Ціна газу в Європі обійшла звичайне щотижневе зниження, звичайне для вихідних і знову піднялася до рівня близько $400 за тис. кубометрів. У понеділок вітряні турбіни в Європі показали вражаюче збільшення вдвічі в порівнянні з продуктивністю попередніх півтора тижні. За даними асоціації WindEurope, цього дня вітряні електростанції задовольнили 15,5% енергетичних потреб регіону. У вівторок рівень генерації знизився трохи – до 13,7%. Загалом починаючи з червня середній рівень становить близько 10%. У червні 2022 року вітряки задовольнили 11% енергетичного споживання регіону. Ціна газу у Європі за вівторок показала зростання на 7%. Контракт на постачання наступного дня на нідерландському хабі TTF закрився на рівні $396 за тисячу кубометрів. Європа активно продовжує накопичення газу у своїх сховищах. За даними Gas Infrastructure Europe, зараз рівень запасів досяг 76,42%, що на 16 в.п. вище за середній за аналогічний період останніх п'яти років. За 26 червня обсяг резервів збільшився на 0,25 п.п. Хоча поточні темпи накопичення дещо поступаються середнім за останні п'ять років, збереження такого ритму до кінця літа дозволить досягти цільового рівня наповненості сховищ у 90% до кінця вересня. І знову Італія Варто також зазначити, що основна інфляція в Італії знизилася до 5,6% із 6% у травні. Це створює сприятливу атмосферу для подальшого зниження протягом літніх місяців, зазначають аналітики. При цьому вони попереджають, що не можна унеможливити повернення до нестабільності в майбутньому. ЄЦБ, у свою чергу, вітав би повторення подібної тенденції в інших великих європейських економіках, хоча будь-яке зниження могло б бути недостатньо значним, щоб запобігти їх піднесенню ставок у липні. Для валютного ринку головне питання – що станеться у вересні. Чи буде інфляція до цього часу достатньо, щоб переконати ЄЦБ призупинити свій цикл підвищення процентних ставок? Якщо це станеться, євро може опинитися під тиском. Можливість перевірити цю гіпотезу буде вже в четвер з публікацією даних про інфляцію в Німеччині. На даний момент євро зберігає свій бойовий настрій у районі позначки 1,0950. Цього тижня Крістін Лагард говорила, що підвищення ставок є цілком ймовірним і що найближчим часом немає перспектив оголосити про пік ставок у поточному циклі. Вона та інші політики ЄЦБ очевидно схильні до продовження циклу підвищення ставок. EUR/USD, як і раніше, отримує хорошу підтримку на падіннях. У Scotiabank зберігають конструктивний погляд на перспективи пари. Прорив вище 1,1010 (максимум минулого тижня) протягом наступних днів повинен посилити короткостроковий імпульс повторного тестування 1,1090–1,1100. Якщо тиск продажів набере додатковий імпульс, то у найближчій перспективі євро ризикує повернутися до позначки 1,0880. Прорив нижче введе у гру наступний рівень підтримки на 1,0840 – тижневий мінімум від 23 червня. Яструби ЄЦБ У вівторок головний економіст ЄЦБ Філіп Лейн закликав фінансові ринки не розраховувати на зниження процентних ставок у найближчі два роки. «Ринку варто обміркувати таймінг та швидкість зміни регулятивної політики», – повідомив Лейн. «Ми не досягнемо позначки в 2% у найближчі кілька років. Ми зробимо значні кроки вперед навіть цього року, особливо до кінця, але відсотки не знизяться до 2% у найближчі місяці», – резюмував політик. Його зауваження відповідають раніше зробленим заявам Крістін Лагард. У своєму зверненні вона зазначила, що Центробанк зробив помітний прогрес, але «поки що не може заявити про перемогу». З липня 2022 року ЄЦБ збільшив ставки на 400 б.п. На ринок чекає ще 25 б.п. підвищення наступного місяця і розглядає можливість подальшого підвищення у вересні. Однак деякі економісти вважають, що ЄЦБ, можливо, буде змушений відмовитися від посилення грошово-кредитної політики, оскільки підвищення ставок може спричинити перелом в економіці єврозони. Лейн висловив думку, що політики мають утримувати жорстку політику та підтримувати грошово-кредитні обмеження протягом тривалого невизначеного періоду. ЄЦБ необхідні гарантії на відсутність нового шоку, який може збити зі шляху до 2%, і для цього дуже важливою є стабільність регулятивних заходів. «Коли я озираюсь на наступні два роки, я не бачу швидкого зниження ставок. Тому, на мій погляд, немає підстав чекати на їхнє швидке зниження», – каже Лейн. |

|

|

|

|

|

#3 |

|

Избранный

|

GBP/USD. Фунт може стати головною жертвою укріплення долара. Банки Уолл-стріт спішно знижують прогнози

Долар відчуває підтримку з боку нових підвищення ставок ФРС. Джером Пауелл, виступаючи на дискусійному майданчику з головами ЄЦБ, Банку Японії та Банку Англії, зазначив, що цього року можливі два підвищення ставки. Пауелл не виключив можливості підвищення у липні. Євро просів на 0,25%, до 1,08845 долара, після зниження на 0,45% у середу. Фунт стерлінгів знизився на 0,13%, до 1,2620 долара, продовживши падіння на 0,88% під час попередньої сесії. Індекс долара зміг залучити нові купівельні сили і зробив впевнений крок нагору після двох днів поспіль спаду. В результаті індексу вдалося відновити частину зростання і тепер він зустрічається з безпосереднім бар'єром у вигляді позначки 103,04. Перетин цього порога відкриє шлях до просування до тижневого піку на 103,16. Якщо цей рівень буде подолано, низхідна динаміка може ослабнути на деякий час. Доля британського фунта висить на волосині Трейдери, можливо, були надмірно впевнені у непохитній позиції Банку Англії. Нові коментарі Ендрю Бейлі вказують на можливість помилки фінансових ринків в очікуванні додаткового підвищення ставок на тлі недавнього прискорення зростання зарплати та відновлення інфляції. На Форумі ЄЦБ з питань монетарної політики Бейлі стверджував, що рішення, ухвалене минулого тижня щодо підвищення ставки на 50 б.п., було найбільш адекватною відповіддю на останні економічні тенденції в країні. Подальші кроки не очевидні. Тим часом, маркетингові індикатори почали припускати очікування підвищення ключової ставки до 6,25% до кінця року. Це пов'язано з тим, що формування цін у секторі послуг призвело до збільшення базової інфляції у Великій Британії другий місяць поспіль у червні. Проте Бейлі нагадав про специфічну динаміку ціноутворення в секторі енергетики, що призвела до уповільнення передачі інформації про недавнє зниження гуртових цін на енергоносії до споживачів. Бейлі також підтвердив упевненість у прогнозі Банку Англії про подальше зниження інфляції у найближчі місяці. Однак він визнає ризики, пов'язані з «надзвичайно стабільним ринком праці», який суттєво сприяв зростанню заробітної плати та, за деякими звітами, змусив багато компаній зберегти персонал навіть у період економічного затишшя. Позиція Commerzbank щодо фунта Фінансовий гігант прогнозує тривалий і значний спад вартості фунта щодо євро та долара. Оцінку було сформульовано після нещодавнього збільшення процентної ставки Банком Англії, яке, як зазначають у Commerzbank, не призвело до зміцнення валюти. Тепер, швидше за все, викличе її зниження до рівнів нижче 1,2000 у парі GBP/USD. Аналітики з франкфуртського відділення банку стверджують, що нерішучість Банку Англії щодо підвищення ставок викликає побоювання щодо його здатності контролювати інфляцію. Існуючі питання довіри залишаються ключовим фактором, який стоїть за їх пророцтвом про занепад фунта. У травні інфляція споживчих цін у Великій Британії зберігалася на рівні 8,7%, попри очікування змін. Тим часом базова інфляція збільшилася з 6,8% до 7,1%, вказуючи на ціновий тиск, що не припиняється. Наразі фунт перебуває у стані активних спроб відновити свою динаміку. Проте значно значніше, ніж очікувалося, збільшення ставки з боку центрального банку не допомагає. Це говорить про невпевненість ринку щодо подальших кроків Банку Англії. До того ж у прогнозних коментарях ЦП не було натяків на зміни відсоткових ставок. Факт того, що Банк Англії постійно наголошує на нещодавньому підвищенні на 50 б.п., говорить про те, що аналогічного сильного підвищення на наступній зустрічі може не статися. Ця невизначеність викликає сумніви щодо серйозності намірів центрального банку боротися з інфляцією через активні заходи монетарної політики. У Commerzbank вважають, що Банк Англії скоро перейде з жорстких заходів на політику зниження відсоткових ставок наступного року. Це може додатково послабити фунт. При цьому ЄЦБ утримає свою ключову ставку, виявляючи відносно агресивнішу позицію порівняно з ринковими очікуваннями. Ця різниця у монетарній політиці, ймовірно, сприятиме зміцненню євро, посилюючи труднощі, з якими зіткнеться фунт. Таким чином, пара EUR/GBP до кінця вересня зросте до 0,9000, а до кінця року – до 0,9100. До кінця 2024 року очікується рівень 0,9300. Курс GBP/USD складе на вищевказані дати цього року 1,2400 та 1,2000, з подальшим ослабленням до 1,1800 до вересня 2024 року та 1,1600 до кінця 2024 року. Позиція JP Morgan щодо фунта Банк виявляє оптимізм щодо долара у другій половині року, вважаючи, що фунт може стати головною жертвою його зміцнення. Можливе стабільне падіння пари GBPUSD, тобто валютне ралі 2023 року може бути під загрозою. Команда економістів JP Morgan вважає за привабливе утримання шортів на валюти з високою бета-версією, такі як фунт і новозеландський долар, при цьому зберігаючи негативний прогноз щодо європейського валютного ринку в цілому. Проте ставки на зниження показників фунта стерлінгів за останні місяці стали досить витратними, оскільки на сьогодні британська валюта є одним із найприбутковіших фінансових активів. Валюта не відповідає консенсус-прогнозу, зробленому на початку року, згідно з яким пара GBP/USD до цього часу в червні мала торгуватися на рівні 1,1900. Сильні економічні показники та рішуча політика Банку Англії стали ключовими чинниками зміцнення. У JP Morgan особливу увагу приділяють долару, який, як і раніше, відіграє ключову роль у формуванні загальної валютної динаміки. Фахівці банку прогнозують «перехід до нового режиму» на глобальному валютному ринку, що передбачає перемикання на більш захисну політику, що сприяє зміцненню долара у другому півріччі. Поточні дані з Китаю не відповідають прогнозам, а динаміка європейських показників також, схоже, сповільнюється. Базова інфляція виявилася стабільнішою, ніж очікувалося, що викликає сумніви, що центральні банки завершують свої цикли підвищення ставок. Насправді можуть продовжити їх, що відображається у подальшому інвертуванні кривої ставок. У Великій Британії чітко видно інвертована крива прибутковості, коли прибутковість короткострокових облігацій перевищує прибутковість довгострокових. Це відбиває очікування інвесторів, що короткострокова інфляція збережеться на високому рівні, як знову знизиться наступні роки. Така ситуація не сприяє валютам з високим коефіцієнтом бета і вимагає уваги до долара. Згідно з JP Morgan, на фунт тисне напружена ситуація на ринку нерухомості та стійка інфляція. Тому потрібно готувати ґрунт для зниження пари GBPUSD до 1,1800. JP Morgan очікує, що до кінця року курс фунта до долара досягне рівня 1,1800, потім підніметься до 1,2100 до кінця березня 2024 року та до 1,2700 до середини червня. |

|

|

|

|

|

#4 |

|

Избранный

|

Фондова Європа активно збільшується після невиразного четверга

У п'ятницю провідні біржові показники Західної Європи демонструють впевнене зростання. Трейдери схильні до ризиків на тлі публікації сильної макростатистики з єврорегіону та Великобританії, а також позитивних корпоративних новин місцевих компаній. Так, на момент написання матеріалу пан'європейський індикатор STOXX 600 зріс на 0,77%. Тим часом французький CAC 40 набрав 0,8%, німецький DAX збільшився на 0,89%, а британський FTSE 100 підскочив на 0,54%. Лідери зростання та падіння Вартість цінних паперів французької енергетичної та газової компанії Engie піднялася на 1,9%. Напередодні компанія покращила свої фінансові прогнози. Так, у 2023 році Engie очікує чистий прибуток 4,7-5,3 млрд євро проти попереднього прогнозу 3,4-4 млрд євро. Котирування французької компанії Sodexo SA, яка займається організацією корпоративного харчування та комплексним обслуговуванням будівель, просіли на 2,1%. При цьому раніше менеджмент компанії повідомив про збільшення виторгу за підсумками третього фінансового кварталу до 6,03 млрд. євро з 5,52 млрд. євро за той же період роком раніше. Ринкова капіталізація британських банків Barclays та NatWest зросла на 1,2% та 1,8% відповідно. Ціна акцій німецьких електротехнічних корпорацій Siemens Energy AG та Siemens Healthineers AG підскочила на 3,1% та 2,3% відповідно. Настрої на ринку У п'ятницю європейські інвестори аналізують нові корпоративні новини найбільших компаній регіону, а також опубліковані вранці статистичні дані. Так, Національна статистична служба Великобританії зберегла оцінку річного зростання валового внутрішнього продукту країни у першому кварталі на рівні 0,2%, квартального – 0,1%. Тим часом у червні рівень безробіття в Німеччині несподівано підскочив до 5,7% із травневого 5,6%. Експерти прогнозували збереження показника. Число безробітних у країні в місяці, що минає, зросло на 28 тис., тоді як аналітики очікували підйому лише на 14 тис. У травні роздрібні продажі в Німеччині зросли на 0,4% у місячному вираженні та впали на 3,6% у річному. У Франції споживчі ціни збільшилися на 5,3% у річному вираженні після травневого зростання на 6%. Аналітики прогнозували уповільнення до 5,4%. Тим часом споживчі витрати в країні у травні підскочили на 0,5% щодо квітня. За підсумками місяця, що минає, інфляція в єврозоні, за попередньою оцінкою аналітиків зі Статистичного управління Європейського союзу, сповільнилася в річному вираженні до 5,5% з 6,1% у травні. Експерти прогнозували показник на рівні 5,6%. У червні споживчі ціни в єврозоні зросли на 0,3%, при цьому аналітики чекали на нульову динаміку. За підсумками травня безробіття в єврозоні очікувано залишилося на рівні 6,5% - мінімальній відмітці за весь час ведення підрахунків. Підсумки торгів напередодні У четвер провідні біржові показники Західної Європи закрилися різноспрямовано. Так, французький CAC 40 набрав 0,36%, німецький DAX просів на 0,01%, а британський FTSE 100 упав на 0,38%. Вартість цінних паперів шведської мережі магазинів одягу H&M злетіла на 11% на тлі публікації корпоративної звітності. Так, за підсумками другого кварталу операційний прибуток компанії просів на 5% у річному вираженні, проте виявився вищим за середній прогноз ринків. Котирування французької автомобілебудівної корпорації Renault підскочили на 6,7%. Напередодні компанія підвищила фінансовий прогноз на поточний рік. Так, у 2023 році Renault очікує отримати операційну маржу у 7-8% проти попереднього прогнозу у 6%. Ринкова капіталізація шведського виробника вантажних автомобілів Volvo збільшилась на 0,2%. Раніше менеджмент компанії розповів, що новим головним фінансовим директором Volvo стане Матс Бекман. Ціна акцій французької енергетичної та газової компанії Engie піднялася на 3,7% на повідомленні про укладання домовленості з Бельгією про відновлення експлуатації двох атомних електростанцій – Doel 4 та Tihange 3. Вартість цінних паперів британської компанії, що займається видобутком металів у Канаді, Landore Resources впала на 16%. У четвер менеджмент компанії оголосив, що її новим головним виконавчим директором з 4 липня стане Клод Лемассон. Котирування італійського виробника очок EssilorLuxottica знизилися на 2%, попри підписання ліцензійної угоди з британською компанією Jimmy Choo на виробництво та розповсюдження колекцій очок протягом наступних десяти років. У четвер європейські інвестори продовжували обговорювати заяву голови Європейського центрального банку Крістін Лагард, яку вона зробила під час форуму у Сінтрі у вівторок. За словами президента Центробанку, інфляція в країнах єврозони все ще залишається надто високою, тому регулятор навряд чи зможе завершити цикл жорсткості монетарної політики найближчим часом. Нагадаємо, за підсумками червневого засідання ЄЦБ, ключова ставка зросла на 0,5%. У четвер європейські трейдери аналізували також свіжу статистику по країнам регіону. Так, за попередніми даними експертів, у червні споживчі ціни в Іспанії зросли на 1,9% у річному вираженні. Таким чином, інфляція сповільнилася нижче за цільовий рівень ЄЦБ в 2% вперше з березня 2021 року. |

|

|

|

|

|

#5 |

|

Избранный

|

Долар знову демонструє слабкість, але для євро це не на радість

Американській валюті вкотре доводиться протистояти потенційному зниженню, яке набуває реальних рис. Проте долар чинить опір, і найчастіше успішно. Однак для європейської валюти такий стан речей рідко дає фору. «Європейцю» складно утримувати тривале та впевнене зростання, яке змогло б кардинально змінити розстановку сил у парі EUR/USD. Наприкінці минулого тижня пара EUR/USD продемонструвала черговий спад, який продовжився на початку наступного. Після червневих даних щодо інфляції в єврозоні, опублікованих минулого тижня, європейська валюта помітно просіла. Згідно з нещодавніми звітами, інфляційний тиск у регіоні зменшився, проте ці новини виявилися негативними для євро. Нагадаємо, що в перший місяць літа безробіття в Німеччині збільшилося до 5,7% з колишніх 5,6%. При цьому аналітики розраховували на збереження показника на травневій позначці (5,6%). У ситуації, що склалася, пара EUR/USD здала частину своїх позицій і пішла вниз. У цьому тандем прагне подолати тяжіння низхідній спіралі, але безуспішно. Вранці у понеділок, 3 липня, пара EUR/USD торгувалася по 1,0893, втративши левову частку своїх досягнень. Проте експерти розраховують на відновлення тандему у середньостроковій перспективі. Американська валюта теж продемонструвала деяке зниження, проте воно виявилося набагато меншим, ніж у євро. Нагадаємо, що з початку другого кварталу 2023 року європейська валюта трохи подорожчала щодо американської (на 0,7%), а з початку цього року – на 2,1%. Щодо індексу долара (USDX), то з квітня по червень він збільшився на 0,4%, а з початку 2023 року – просів на 0,6%. За оцінками аналітиків, місяць, що настав, буде досить волатильним для інвесторів, оскільки на ринку очікуються кілька важливих подій. У фокусі уваги трейдерів та аналітиків – звіт із зайнятості в США, дані щодо інфляції в країні, засідання Федрезерву, а також старт публікації корпоративних звітів за другий квартал 2023 року. У середу, 5 липня, ринки очікують на публікацію протоколу червневого засідання Федрезерву, за підсумками якого регулятор зберіг відсоткову ставку на рівні 5%-5,25% річних. На цьому фоні більшість експертів (87,4%) закладають у котирування чергове підвищення ставки на 25 б. п. наприкінці липня. Іншим важливим документом стане червневий звіт із зайнятості, який Міністерство праці США опублікує у п'ятницю, 7 липня. Це один із ключових показників для ФРС, на який орієнтується регулятор при ухваленні рішення про подальшу монетарну політику. Наразі більшість прогнозів передбачають збереження високих темпів зростання зайнятості в США, попри недавнє уповільнення. За попередніми оцінками, у червні безробіття в США залишилося на травневому рівні 3,7%. При цьому кількість робочих місць у несільськогосподарських галузях економіки збільшилася на 225 тис. Нагадаємо, що в останній місяць весни зростання становило 339 тис. Поточний консенсус-прогноз передбачає збільшення кількості робочих місць в американській економіці на 200 тис. після травневого зростання на 339 тис. Згідно з прогнозами безробіття в США не перевищить 3,7%. На цей момент цей показник залишається поблизу 53-річного мінімуму 3,4%. Наступним документом, що визначає динаміку долара та стан американської економіки, стане звіт щодо інфляції в США за червень, який вийде наступної середи, 12 липня. На думку експертів, поточні дані свідчать про те, що загальний та базовий ІСЦ знижуються дуже повільно. На цьому тлі Федрезерву доводиться посилено боротися з галопуючою інфляцією. Наразі офіційних прогнозів щодо загального та базового ІСЦ немає. Згідно з попередніми розрахунками, річний ІСЦ становитиме від 3,6% до 3,8%. Щодо базового ІСЦ, який не враховує ціни на харчові продукти та енергоносії, то він становитиме 5%–5,2%. Нагадаємо, що керівництво регулятора уважно стежить за базовим ІСЦ, який, на їхню думку, найточніше відображає подальшу динаміку інфляції. Третім визначальним звітом для економіки США та американської валюти стане рішення ФРС щодо відсоткових ставок, засідання за яким заплановано наприкінці цього місяця, 26 липня. Нині фінансові ринки оцінюють ймовірність зростання ставок на 25 б. п. 87%, а збереження їх на колишньому рівні - 13%. На цьому тлі грінбек зіткнеться із певними труднощами. Валютні стратеги TD Securities вважають, що у короткостроковій перспективі USD просяде, але потім відновиться. «Завершення циклу зростання ставок ФРС є «ведмежим» фактором для долара. Такий негативний вплив зберігається протягом перших кількох місяців. У перші два місяці грінбек зазвичай падає на 2%. Не виключено, що у другій половині 2023 року долар торгуватиметься на нижчих рівнях, ніж зараз», – наголошують у банку. На думку низки аналітиків, головною причиною потенційного зниження пари EUR/USD у найближчі місяці стане зростання прибутковостей за держборгом США. Олії у вогонь додає також цикл розміщення боргу, започаткований американською Скарбницею. Згідно з планами відомства, у другому кварталі 2023 року Скарбниця США планує розмістити держборг на $726 млрд, а у третьому кварталі – додаткові $733 млрд. Сумарно це становитиме $1459 млрд. За попередніми розрахунками, ця сума не буде повністю вилучена із системи. Згодом ці гроші повернуться до американської економіки через держвитрати. Очікується, що Скарбниця США вилучить з економіки лише кошти, які залишаться в нього на балансі на рахунках ФРС (cash balance). Згідно з останніми даними, на кінець червня 2023 року обсяг його коштів на балансі ФРС становив $408 млрд. Проте останнім часом різко прискорився темп розміщення держборгу США. Протягом двох тижнів, з 22 червня по 6 липня, Скарбниця залучила одразу $400 млрд. Це колосальне одномоментне вилучення ліквідності із системи, наголошують експерти. На цьому тлі було зафіксовано різкий зліт USD. У результаті ринку збільшився дефіцит доларів, що свідчить зростання коротких дохідностей США. За оцінками фахівців, вилучення ліквідності до держборгу провокує дефіцит доларів. З іншого боку, це сприяє позитивній динаміці грінбеку, що дозволяє інвесторам купувати доларові активи. При цьому Федрезерв скорочує доларову ліквідність на ринку, підвищуючи ставки та проводячи політику кількісного посилення. У подібній ситуації американська валюта має значні передумови серйозного зміцнення. |

|

|

|

|

|

#6 |

|

Избранный

|

Європад може сповільнитись?

В даний час європейська валюта прагне втриматися на плаву, щоб не скотитись до низьких значень. Періодично «європеєць» бере реванш, але долар виявляється сильнішим. На даний момент євро зберігає відносний баланс, але йому вкрай важко подолати тяжіння низхідного тренду. Вдень у понеділок, 3 липня, європейська валюта посилила зниження по відношенню до американської після виходу статистичних даних по єврозоні. Згідно з поточними звітами, у червні індекс ділової активності (PMI) в галузі промислового виробництва в ЄС скоротився до 43,4 пунктів з травневих 44,8 пунктів. Попередній прогноз передбачав зниження показника до 43,6 пунктів. Старт цього тижня виявився для євро відносно позитивним: EUR торгувався поблизу двомісячних максимумів, але швидко втратив імпульс зростання. У подібній ситуації «європейцеві» загрожує подальший спад до круглого рівня 1,0800 і нижче, якщо економічні дані зі США допоможуть зміцненню долара. Європейська валюта, піднявшись на початку цього тижня, залишалася на плаву в понеділок, 3 липня, але пізніше зменшила оберти. Вранці у вівторок, 4 липня, пара EUR/USD курсувала близько 1,0907, іноді долаючи тяжіння низхідного тренду. За попередніми оцінками, цього тижня тандем залишиться в широкому діапазоні 1,0920-1,0750. Згідно з технічним графіком, «бичачий» імпульс у парі EUR/USD потроху слабшає, хоча «ведмеді» діють дещо відсторонено. Експерти зафіксували нейтрально-ведмежий ухил у тандемі, а також відсутність суттєвого купівельного інтересу в інвесторів. На цьому фоні американська валюта продемонструвала позитивну динаміку, подорожчавши по відношенню до більшості конкурентів, насамперед євро. Учасники ринку позитивно відреагували на звіти щодо американської інфляції, згідно з якими ціновий тиск у травні суттєво знизився. Річний показник індексу цін PCE склав 3,8% р/р, продемонструвавши незначне зростання за останні два роки. На цьому фоні грінбек опинився під помірним тиском продажів, оскільки настрої на ринках покращали, а інвестори перемикнули увагу на високоприбуткові активи. Значний вплив на американську економіку та національну валюту чинитиме публікація протоколу червневого засідання ФРС, запланована на середу, 5 липня. У цьому документі можуть бути підказки щодо подальших планів регулятора з приводу ключової ставки. Більшість аналітиків (87,4%) розраховують на підвищення на найближчому засіданні на 25 б. п., до 5,25% -5,5%. При цьому деякі експерти очікують на збереження ставки на поточному рівні в 5%-5,25%. На думку фахівців, майбутнє підбиття підсумків засідання регулятора навряд чи спровокує високу волатильність на ринку. Наразі позиція ФРС щодо грошово-кредитної політики відома і досить стабільна, тому ринки не очікують на сюрпризи від публікації протоколів. Цього тижня аналітики та учасники ринку зосереджені на даних із зайнятості в США. Перед виходом Nonfarm Payrolls у п'ятницю, 7 липня, американська влада опублікує кілька звітів, пов'язаних із зайнятістю в країні. У фокусі уваги – статистика щодо американського ринку праці. Зазначимо, що за цими показниками уважно стежить Федрезерв, оскільки вважає їх дуже важливими для визначення рівня інфляції. Крім того, відомості щодо ринку праці необхідні для формування поточної монетарної політики ФРС та динаміки відсоткових ставок. За попередніми оцінками, кількість відкритих вакансій і нових робочих місць у несільськогосподарському секторі США буде нижчою за попередній показник. Проте негативні прогнози не завжди виправдовуються, тому експерти рекомендують не поспішати з висновками. Раніше в деяких випадках макроекономічні дані із США виявилися високими. На цьому тлі учасникам ринку та аналітикам довелося переглянути свої стратегії. Однак можливість появи негативних звітів залишається чинною. За оцінками фахівців, потенційні негативні макроекономічні дані зі США становлять загрозу для подальшого зростання євро. Ситуація ускладниться, якщо європейські економічні показники розходитимуться з прогнозами аналітиків. У четвер, 6 липня, експерти та учасники ринку очікують відомості щодо роздрібних продажів у єврозоні за травень. Якщо поточні дані продемонструють погіршення споживчих витрат, єдина валюта помітно просяде. Будь-яке несподіване падіння показника роздрібного продажу в ЄС спровокує кардинальну зміну низки європейських економічних даних. На думку фахівців, багато в цьому питанні залежить від позиції ЄЦБ щодо відсоткових ставок. Якщо єврорегулятор дійде висновку необхідність подальшого підйому відсоткові ставки, то єдина валюта отримає підтримку. Однак короткочасний перепочинок навряд чи змінить розстановку сил у парі EUR/USD, вважають аналітики. |

|

|

|

|

|

#7 |

|

Избранный

|

Нафта не має сильних факторів підтримки

Котирування нафти показують різноспрямовану динаміку в середу, не маючи сильних кон'юнктурних факторів підтримки. Нафта WTI продовжує дорожчати на чутках про скорочення пропозиції у серпні з боку Саудівської Аравії та Росії, а ось для Brent ця новина вже не є приводом для зростання. На момент 9:44 за московським часом ф'ючерси WTI подорожчали на 1,53%, до 70,86 за барель. Ф'ючерси на нафту Brent зараз опустилися на 0,55%, до $75,81 за барель. Напередодні стало відомо, що Саудівська Аравія збирається продовжити додаткове скорочення видобутку обсягом 1 млн барелів на день. Планують, що це скорочення триватиме до кінця серпня. Крім саудитів, добровільно скоротити обсяги нафти, що видобувається, збираються також Росія та Алжир. Видобуток чорного золота у Росії у серпні зменшиться на 500 тис. барелів щодня, а Алжирі – попри всі 20 тис. Коли всі ці плани нафтовидобувних країн здійсняться, то сукупне скорочення видобутку ОПЕК+ може досягти 5,36 млн. барелів на день, а може навіть і більше. Плюс до цього треба враховувати, що деякі країни з тих чи інших причин уже зараз видобувають набагато менше квот, які визначив для них альянс. На додаток до цього на руку нафти грають повідомлення про новий контракт на купівлю нафти в резервних сховищах у США. Однак варто визнати, що всі ці позитивні для зростання фактори мають лише короткостроковий позитивний вплив на ціну, але при цьому загального тренду не змінюють. Нафтовий ринок продовжує відчувати значний тиск із боку попиту. Цілком неясно, який попит на чорне золото може бути при загальносвітовому економічному спаді. Рецесія, про яку всі говорять, стає найбільш ймовірним сценарієм розвитку подій у США та Євросоюзі, а все через цикл підвищення там відсоткових ставок, що триває. Таким чином, очікуване скорочення пропозиції цілком може бути компенсовано можливим послабленням попиту, що в результаті має підтримати нафтові котирування. З цієї причини, попри зниження видобутку в Саудівській Аравії та Росії, ціни на нафту навряд чи зможуть перевищити позначку $90. Велика ймовірність, що котирування консолідуватимуться в діапазоні $65 – $70 за барель. Активність у виробничому секторі США у червні помітно знизилася. Так вийшло, що за перший місяць літа виробничі потужності досягли такого низького рівня, який востаннє спостерігався лише у травні 2020 року (тобто в першу хвилю пандемії COVID-19). Така сама ситуація і в Китаї – виробнича активність за підсумками червня показала дуже слабкі результати, не виправдавши очікувань після зняття карантинних обмежень. Ось і виходить, що економічна активність у країнах, які вважаються найбільшими споживачами нафти у світі (на них припадає близько третини всього попиту на паливо) демонструє очевидну слабкість. |

|

|

|

|

|

#8 |

|

Избранный

|

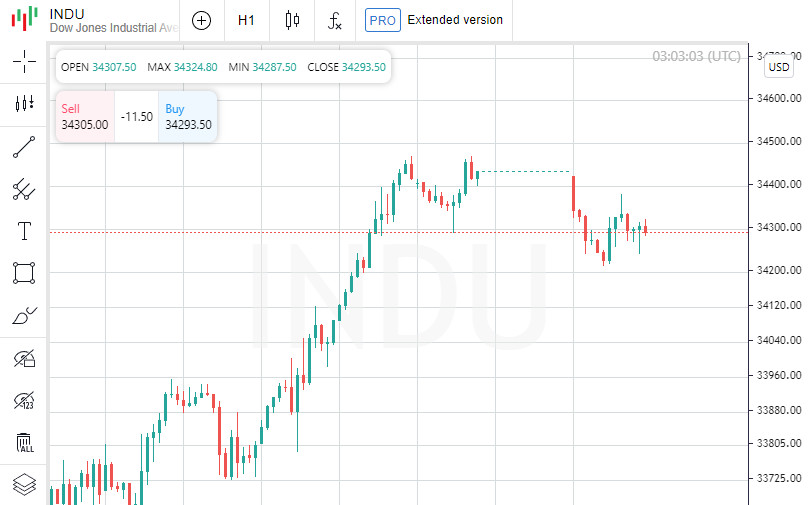

Непростий день на американській біржі: Доу-Джонс закінчив торги зі збитками

Сьогодні увага інвесторів прикута до очікуваного протоколу червневого засідання Федеральної резервної системи. Повідомляється, що облікова ставка збережеться на рівні 5,00-5,25% річних. Також у п'ятницю трейдери передбачають свіжі дані з американського ринку праці. Експерти передбачають зниження рівня безробіття до 3,6% та приріст кількості робочих місць у несільськогосподарському секторі на 225 тисяч після зростання на 339 тисяч у травні. Пол Кругман у своєму огляді похвалив економічну стратегію США. Він наголосив на важливості успіхів у боротьбі з бідністю, наголосивши на покращенні відповідного так званого індексу бідності. Кругман також віддав належне зусиллям адміністрації Байдена, вказавши на зниження комбінованого індексу інфляції та безробіття до рівня початку 2021 року. Попри прогнози песимістів, які говорять про можливий крах фондових ринків та економіки в цілому, проблеми не виникло, стверджує Кругман. Навпаки, за останній рік економіка США порадувала добавкою у чотири мільйони робочих місць та утриманням рівня безробіття майже на 50-річному мінімумі. Навіть інфляція, яка досягла піку у 9% у середині 2022 року, почала відступати і у травні знизилася до 4%. Ринок праці, незважаючи на агресивну політику Федрезерва щодо підвищення відсоткових ставок, демонструє стійкість. У травні економіка США поповнилася ще 339 000 робочих місць, безробіття тримається на стабільній позначці в 3,7%. На закритті торгів у Нью-Йорку найбільші індекси показали невеликий спад: Dow Jones пішов у мінус на 0,38%, S&P 500 втратив 0,20%, а NASDAQ Composite знизився на 0,18%. Загалом, незважаючи на корекцію на ринках, економіка США продовжує зміцнюватися, що ставить під сумнів песимістичні прогнози. Динаміка акцій на Dow Jones та S&P 500: переможці та аутсайдери дня Американські фондові ринки сьогодні закрилися з різноспрямованою динамікою. Незважаючи на загальне падіння індексів, деякі акції показали значне зростання. Серед компонентів Dow Jones найбільш успішними стали акції авіабудівної компанії Boeing Co (NYSE:BA), які піднялися на 1,13% і досягли позначки 213,31 долара. Слідом йдуть папери Salesforce Inc (NYSE: CRM), які додали 1,03% і закрилися на рівні 213,82 долара. Акції Walgreens Boots Alliance Inc (NASDAQ: WBA) завершили торги на рівні 29,26 долара, що виросли на 0,83%. Однак не всі компанії можуть похвалитися такими результатами. Акції Intel Corporation (NASDAQ: INTC) втратили 3,3%, спустившись до 32,51 долара. Акції 3M Company (NYSE:MMM) зросли на 2,48% і закрилися на позначці 98,63 долара, але акції Goldman Sachs Group Inc (NYSE:GS) подешевшали на 2,01%, завершивши торги на позначці 320,05 долара. У лідерах зростання серед компонентів індексу S&P 500 опинилися акції PG&E Corp (NYSE:PCG), які піднялися на 3,13% до рівня 17,82 долара, акції Fidelity National Information Services Inc (NYSE:FIS), що зросли на 3,10% і акції SBA Communications Corp (NASDAQ:SBAC), що закрилися на рівні 59,80 долара, і подорожчали на 2,97% і закрили торги на рівні 240,97 долара. З іншого боку акції Generac Holdings Inc (NYSE:GNRC) впали на 8,05% і закрилися на позначці 138,48 долара, акції Las Vegas Sands Corp (NYSE:LVS) втратили 5,62% і закінчили день на рівні 55, 30 доларів, а акції Qorvo Inc (NASDAQ: QRVO) знизилися на 5,36% і закрилися на рівні 97,59 доларів. Таким чином, незважаючи на загальну негативну динаміку ринку, деякі компанії продемонстрували стійкість і зростання. Динаміка акцій на NASDAQ Composite: переможці та аутсайдери дня За підсумками сьогоднішніх торгів на NASDAQ Composite лідерами зростання стали акції Mullen Automotive Inc (NASDAQ: MULN), що подорожчали на 69,38% і закрилися на рівні 0,17 долара. Помітно зросли також акції BioXcel Therapeutics Inc (NASDAQ:BTAI), які набрали 42,26% і завершили сесію на позначці 11,21 долара, і акції Impel Neuropharma Inc (NASDAQ:IMPL), що піднялися на 36,35% і завершили торги 1,70 доларів. Однак не всі компанії змогли продемонструвати такий успіх. Акції Canopy Growth Corp (NASDAQ: CGC) впали у ціні на 22,19% і закрилися на позначці 0,46 долара. Акції Connexa Sports Technologies Inc (NASDAQ:CNXA) втратили 21,09% та завершили сесію на рівні 0,21 долара. Котирування AXT Inc (NASDAQ: AXTI) впали на 19,09% до позначки 2,84 долара. Загалом на Нью-Йоркській фондовій біржі акції більшої кількості компаній втратили в ціні: 2074 проти 890, що злетіли в ціні. На фондовій біржі NASDAQ кількість акцій, що впали (2262), також перевищила кількість тих, хто піднявся (1278), при цьому ціни акцій 135 компаній не змінилися. Проте акції PG&E Corp (NYSE:PCG) показали помітне зростання, досягнувши 3-річного максимуму і подорожчавши на 3,13% до позначки 17,82 долара. У той же час, індекс волатильності CBOE Volatility Index, який формується на основі показників торгівлі опціонами на S&P 500, зріс на 3,50% до рівня 14,18. Це свідчить про зростаючу невизначеність над ринком, оскільки волатильність зазвичай збільшується у періоди економічної нестабільності чи невизначеності. |

|

|

|

|

|

#9 |

|

Избранный

|

СПЕЦІАЛЬНО ДЛЯ НАШИХ ДРУЗІВ: ЛІТНІЙ ПОДАРУНОК ВІД ІНСТАФОРЕКС!

Кажуть, людина без друзів – що дерево без коріння. І ми з цим повністю згодні. Друзі підтримують нас навіть у найгірші часи, надихають, допомагають нам рости, почуватися коханими. Для ІнстаФорекс найкращими друзями є наші клієнти. Ми цінуємо кожного з вас і хочемо зробити вам приємний подарунок, тим паче що для цього є чудовий привід – Міжнародний день дружби! Спеціально до цієї події ми запускаємо акцію "Щасливий депозит". Взяти участь у нашій грі можуть усі охочі. Для цього потрібно виконати лише одну умову – поповнити свій торговий рахунок. А ми подаруємо вам шанс виграти $4 тис.!

|

|

|

|

|

|

#10 |

|

Избранный

|

Обвал USD/JPY: очікується друга хвиля розпродажу

Вранці у понеділок американська валюта активно зализує рани у тандемі з єною. Нагадаємо, що минулої п'ятниці пара USD/JPY впала на 1,4%, показавши найгіршу динаміку серед усіх доларових мажорів. Розбираємось, що стало причиною різкого обвалу котирування і чому багато експертів більше не вірять у його зростання. Що підкосило долар? Під завісу минулого тижня грінбек різко спікував по відношенню до всіх своїх основних конкурентів. За підсумками п'ятничних торгів індекс DXY просів майже на 0,8%, але найбільші втрати долар зазнав у тандемі з єною. Востаннє пара USD/JPY закрилася на рівні 142,12, що на 1,4% нижче за підсумкове значення попереднього дня і є 2-тижневим мінімумом. Головною причиною зниження американської валюти став слабкий звіт щодо зайнятості в США за минулий місяць, який вийшов 7 липня. Дані виявилися гіршими за прогнози, що знизило ринкові очікування щодо подальшого підвищення відсоткових ставок в Америці. Згідно зі статистикою, у червні економіка США додала найменшу за 2,5 роки кількість робочих місць – всього 209 тис. Це нижче за попередні оцінки економістів (225 тис.) і набагато менше травневого показника (306 тис.). Попри суттєве уповільнення американського ринку праці, зараз трейдери, як і раніше, дуже високо (88%) оцінюють ймовірність того, що в липні ФРС відновить посилення і знову підніме ключову ставку на 0,25%. Однак останній реліз NFP значно вплинув на прогнози інвесторів щодо ще одного раунду підвищення цього року. Нині такий сценарій бачиться ринку вкрай нереалістичним та оцінюється лише у 40%. Перспектива того, що липневий підйом ставки може стати останнім у поточному циклі посилення Федрезерву, чинила дуже сильний тиск на прибутковість US Treasuries по всій кривій. Минулої п'ятниці дохідність 5-річних облігацій опустилася до 4,29%, а їх 10-річних аналогів – до 4,02%. Різке падіння прибутковості американських бондів стало основним знижувальним чинником для пари USD/JPY. Крім того, єна надала додаткову підтримку опублікована під кінець минулого тижня статистика із заробітної плати в Японії. Звіт Мінпраці показав, що у травні номінальна заробітна плата в країні зросла найбільшими з 1995 року темпами. Це помітно посилило спекуляції з приводу того, що Банк Японії може розпочати нормалізацію своєї ДКП раніше, ніж очікують більшість учасників ринку. – Якщо заробітна плата в Японії продовжуватиме зростати такими ж темпами, це надасть BOJ більше впевненості в тому, що йому вдасться незабаром досягти стабільної інфляції на рівні 2%. У такому разі регулятор буде змушений розглянути можливість переходу від м'яких політичних установок до жорсткішого курсу, – сказав економіст MUFG Лі Хардман. Ведмежі перспективи USD/JPY Останній звіт Nonfarm Payrolls вказав на послаблення американського ринку праці, порівняно з попередніми місяцями. Але загалом темпи зростання кількості робочих місць у США, як і раніше, є високими. Враховуючи цей факт, а також поточний рівень інфляції, який у 2 рази перевищує таргет ФРС, багато аналітиків схиляються до того, що підвищення ставки цього місяця є ймовірним. Зрозуміло, очікування липневого посилення могли б підтримати долар, якби не одне "але". Зараз на ринку активно ведуться розмови щодо майбутнього пом'якшення грошово-кредитних умов у США у перспективі наступних кількох місяців. Є високий ризик того, що цього тижня ці спекуляції можуть посилитися ще більше, що чинитиме вагомий тиск на доларових бугаїв і спровокує другу широкомасштабну хвилю розпродажу USD. – Минулого тижня хедж-фонди вперше з березня перейшли до короткої позиції щодо долара на тлі побоювань, що Федрезерв наближається до кінця своєї антиінфляційної кампанії, – повідомляє агентство Bloomberg. Очікується, що найближчими днями доларові ведмеді збережуть свою перевагу, а допоможе їм у цьому свіжий інфляційний реліз США, який буде опублікований у середу, 12 липня. За прогнозом економістів, у червні зростання споживчих цін у Штатах сповільнилося з 4,0% до 3,1%. Якщо консенсус збудеться або, що ще гірше, ми побачимо різкіший спад інфляції, це, швидше за все, знизить ймовірність підвищення ставки після липневого засідання FOMC. Але головним орієнтиром для трейдерів стане базовий показник інфляції, який не враховує ціни на харчові продукти та енергоносії. Якщо він впаде з попереднього значення 5,3% до 5,0% або нижче, це поставить під сумнів навіть липневе зростання ставки, вважає аналітик Societe Generale Кіт Джакс. На думку експерта, у такому разі пара USD/JPY ризикує знову піти у вільне падіння і показати таке ж екстремальне зниження, як це було минулого тижня. К. Джакс прогнозує, що слабкі дані щодо інфляції в США можуть призвести до падіння долара проти єни ще на 1,4%, до рівня 140. Поточна технічна картина Минулого тижня покупці пари USD/JPY отримали сильний удар, внаслідок чого перевага була на боці ведмедів. Індекс відносної сили RSI опустився до позначки 50,00, а на ковзній середній конвергенції-дивергенції MACD з'явилася червона смуга. Щоб послабити негативний тиск, долару необхідно пробити позначку 144,00. Найближчим опором зараз є 20-денна SMA, розташована на позначці 142,75, за якою йдуть області 143,00 та 143,60. З іншого боку, ключові рівні підтримки знаходяться зараз на позначках 142,00, 141,40 та 140,35. |

|

|

|

|

|

#11 |

|

Избранный

|

"ВЕЛИКИЙ ШЛЯХ" – ПЕРЕГОНИ ТРИВАЮТЬ!

Друзі, наш конкурс для деморахунків "Великий шлях", загальний призовий фонд якого становить $55 000, перевалив за свій екватор. Два змагальних етапи вже позаду і рівно стільки ж ще попереду. Гарна новина полягає в тому, що ви ще встигаєте зареєструватися для участі в третьому турі конкурсу. Подати заявку можна до 16 липня включно. Для цього просто перейдіть за цим Нагадуємо, що ми не обмежуємо кількість ваших участей у "Великому шляху". Ви можете включитися в перегони за наші призи на кожному етапі конкурсу. Єдине, що від вас буде потрібно, – це новий деморахунок. У кожному турі ми зараховуємо всім учасникам однаковий стартовий капітал у розмірі $100 000 та надаємо рівні торгові умови: кредитне плече 1:500, допустимий обсяг угоди від 0,01 до 10 лотів, а також можливість використовувати будь-які стратегії та радники. Ті конкурсанти, які демонструють найкращі результати торгівлі, отримують за свої старання солідні винагороди та бонуси, які можна використати у фіналі "Великого шляху". Третій етап конкурсу стартує 17 липня, а імена його переможців ми оголосимо вже в серпні. Бажаємо, щоб Фортуна посміхнулася саме вам!

|

|

|

|

|

|

#12 |

|

Избранный

|

Нафта зловила "бичачий" імпульс. Російська нафта піднялася вище "стелі"

Вартість нафти в четвер вдень торгується різноспрямовано на тлі виходу даних від МЕА та ОПЕК, але має багато шансів для зростання. Один із таких – зростання російської нафти на графіках вище за "стелю", встановлену для неї країнами G7. На момент 16:39 за московським часом ціна вересневих ф'ючерсів на нафту марки Brent піднялася на 0,01%, до $80,12 за барель. Серпневі ф'ючерси на WTI зараз опустилися на 0,08%, до $75,69. Індекс долара або курс його по відношенню до кошика із шести основних валют на цей момент знизився на 0,44%, до рівня 100,08. Дешевший долар підтримує попит на сировинні товари (на нафту зокрема), оскільки робить їх доступнішими при купівлі в іншій валюті. Міжнародне енергетичне агентство (МЕА) підвищило прогноз щодо світового видобутку нафти на цей рік. Відтепер агентство очікує, що видобуток зросте на 1,6 млн барелів на добу – до 101,5 млн барелів на добу. А ось на рівень попиту цього року МЕА дивиться не так позитивно, очікуючи його зниження на 170 тис. барелів на добу – до рівня 102,1 млн. барелів на добу. Сьогодні також була опублікована доповідь ОПЕК, яка показала, що видобуток нафти країнами-членами альянсу в червні (з цього місяця нафтовидобувні країни вирішили добровільно скоротити видобуток) зріс на 91 тис. барелів на добу (якщо порівнювати з обсягами видобутку у травні). Видобуток у результаті піднявся до середнього рівня - 28,19 млн барелів на добу. Нагадаємо, країни картеля видобували менше належних їм рівнів на 1,9 млн барелів на добу. Крім того, вчора було оприлюднено дані від Міністерства енергетики США, яке показало, що комерційні запаси нафти в Сполучених Штатах за минулий тиждень (завершилася 7 липня) зросли на 5,9 млн барелів. Варто сказати, що аналітики очікували зростання запасів, але лише на скромні 0,5 млн. А ось обсяг видобутку сировини за минулий тиждень впав на 100 тис. барелів на день, склавши 12,3 млн барелів на добу. Здивувала сьогодні російська нафта – вона вперше піднялася у вартості вище введеної для неї G7 цінової стелі $60 за барель. Отже, ціна сорту Urals у портах Новоросійська та Приморська (саме звідти вона вирушає на експорт) подолала рівень $60 за барель. Сталося це вперше з моменту запровадження цінової стелі для російської нафти. У зв'язку з такою подією постає питання: а що тепер буде? Найімовірніше Росія зіткнеться з багатьма обмежувальними заходами від європейських країн. Від чиновників ЄС цілком очікується і крайніх заходів, наприклад, позбавлення страховки танкерів, які перевозять російське чорне золото або навіть повну заборону на входження суден у порти Європи. Насправді подорожчання російської нафти вище за встановлений для неї рівень цілком закономірне. Котирування еталонного сорту Brent перевищили сьогодні рівень $80 за барель, а саме до цього сорту прив'язана вартість Urals. Якщо Росія, Саудівська Аравія та інші країни-учасники ОПЕК+ вирішили суттєво зменшити експортні поставки і, відповідно, сильно обмежити пропозицію нафти на світовому ринку, то не варто дивуватися, що зростання бареля продовжиться і далі. Тут уже багато залежатиме від Індії та Китаю, які сьогодні виступають як нові торгові партнери Росії: вони платитимуть за російську сировину таку високу ціну чи ні. Велика ймовірність, що деякі торгові операції найближчим часом таки будуть припинені, що зменшить сукупний обсяг російського нафтового експорту. У результаті світовому ринку утворюється незапланований дефіцит нафти, а це означає, що ціни на чорне золото ще більше зростуть. До речі, останніми тижнями відбувається помітне зменшення відвантажень із російських портів. Наприклад, минулого тижня російський морський експорт знову опустився нижче 3 млн барелів на добу. Крім цього, у серпні постачання російської нафти на світовий ринок також має зменшитися – на 0,5 млн барелів. Якоюсь мірою цей момент вже відіграний у цінах, але якщо статистика ця закрита, то ринку можуть знадобитися додаткові фактори, що підтверджують, щоб остаточно переконатися у здійсненні цих прогнозів. |

|

|

|

|

|

#13 |

|

Избранный

|

Долар потребує рятувального кола. Чи допоможуть у цьому дані щодо інфляції?

Деякі аналітики вважають, що підтримку короткочасного послаблення американської валюти нададуть відносно позитивні дані щодо інфляції в США, на які з нетерпінням очікує ринок. При цьому європейська валюта мало виграла від зниження грінбеку і лише частково відновила свої позиції. У середині тижня «американець» трохи просів на тлі публікації негативних даних із Китаю. Згідно зі звітами, минулого місяця економіка КНР набула періоду дефляції. Такий розвиток подій посилив можливість додаткових заходів стимулювання з боку китайської влади і залучив інвесторів до ризикованих активів. Зростання апетиту до ризику негативно вплинуло на динаміку грінбеку. Він значно знизився, хоча потім частково надолужив втрачене. Відновлення USD – питання часу, вважають експерти. Багато аналітиків впевнені, що найближчими тижнями індекс долара (USDX) отримає вагому підтримку, піднявшись вище за позначку 102 пункти, проте наступний рівень, 103 пункти, виявиться граничним у короткостроковій перспективі. Щодо євро, суперника долара за парою EUR/USD, ситуація неоднозначна. З одного боку, «європеєць» отримав часткову підтримку після просідання «американця», а з іншого – це не допомогло EUR досягти висхідного тренду. Проте європейські ринки отримали невеликий перепочинок після падіння фондових індексів на початку тижня, коли уряд Італії несподівано оголосив податок на прибуток банків у розмірі 40%. Згодом Міністерство фінансів країни пом'якшило свою позицію, але в моменті таке рішення спричинило обвалення акцій великих банків єврозони на 3,5%. На початку тижня євро мало можливостей протистояти долару. На думку економістів Commerzbank, зараз можливості «європейця» також невеликі, а перспективи пари EUR/USD – дещо туманні. На відміну від ситуації в США, економіка єврозони слабшає, і це чинить тиск на єдину валюту. На думку аналітиків, якщо інфляція в ЄС збільшиться, то найближчим часом знову виникне питання зниження ставки в єврозоні. У Commerzbank вважають, що тема інфляції, як і раніше, у пріоритеті у ЄЦБ, хоча регулятор розраховує на продовження позитивної динаміки. Потенційним драйвером зростання євро може стати чергова порція макроданих із єврозони, публікація яких запланована наступного тижня. Насамперед це стосується відомостей щодо ВВП євроблоку, позитивний результат за яким дасть єдиній валюті новий імпульс. За попередніми оцінками, найближчим часом пара EUR/USD залишиться у поточному діапазоні. Вранці у четвер, 10 серпня, пара EUR/USD курсувала близько 1,0991, намагаючись подолати тяжіння існуючих цінових рамок. Пізніше тандему це вдалося, а євро рвонув угору, обійшовши долар. Якщо економічні дані не підтримають європейську валюту, а очікування ринку щодо політики ФРС та ЄЦБ не зміняться на користь EUR цього місяця, то у вересні можлива «капітуляція довгих позицій щодо євро», наголошують фахівці. Наразі ринки перебувають в очікуванні звітів щодо інфляції в США, які у четвер, 10 серпня, опублікує Мінпраці країни. За попередніми прогнозами, за підсумками липня зростання споживчих цін у Сполучених Штатах прискорилося до 3,3% за рік. Нагадаємо, що 3% місяцем раніше цей показник становив 3%. Актуальна інформація щодо інфляції у США допоможе інвесторам оцінити результати тривалого циклу посилення кредитно-грошової політики ФРС та спрогнозувати подальші кроки регулятора, виходячи з цільового рівня інфляції у 2%. Нагадаємо, що на липневому засіданні ФРС підвищив відсоткову ставку на 0,25 п. п. до 5,25%-5,5%. При цьому більшість аналітиків очікують, що у вересні Федрезерва збереже ключову ставку на поточному рівні. Проте ринки перебувають у напрузі, оскільки нещодавно частина керівників ФРС допустила можливість збереження м'якої грошово-кредитної політики. Патрік Харкер, президент ФРБ Філадельфії, припустив, що відсоткові ставки «вже перебувають на досить високому рівні». Раніше про це заявив Рафаель Бостік, його колега з Атланти. Наразі серед керівників центрального банку немає єдності щодо подальших перспектив монетарної політики. Проте більшість їх допускає подальше підвищення ставок. На цьому фоні ринки враховують у котируваннях чергове зростання ключової ставки ФРС на 25 б. п. на вересневому засіданні. |

|

|

|

|

|

#14 |

|

Избранный

|

Долар узяв паузу. ФРС наслідує його приклад?

До кінця тижня американська валюта взяла перепочинок, стабілізуючись після різкого відкату в четвер, 10 серпня, коли були опубліковані дані щодо інфляції в США. Багато експертів упевнені, що після звіту по CPI грінбек знову продемонструє свою силу, а ФРС навряд чи продовжить тривалий цикл посилення ДКП. Згідно з інформацією Бюро трудової статистики США, у липні індекс споживчих цін (ІСЦ) зріс на 0,2%, збільшившись на 3,2% у річному вираженні. При цьому базова інфляція, за винятком цін на продукти та енергоносії, зросла в липні на 0,2%. Зростання інфляції відбувалося таким самим темпом, як і в попередньому місяці. Річний показник інфляції в США склав 4,7%, виявившись нижчим за червневе значення. Проте минулого місяця загальна інфляція у Сполучених Штатах трохи зросла порівняно з червнем. Це посилило аргументи на користь збереження Федрезерв поточних відсоткових ставок. Багато аналітиків впевнені, що на наступному, вересневому засіданні регулятор не підвищуватиме ставки. Дані ринку праці, опубліковані минулого тижня, також свідчать про те, що агресивна кампанія ФРС з підвищення процентних ставок охолодила економіку США. Зростання числа робочих місць у США було слабшим, ніж прогнозувалося в липні, і було переглянуто у бік зниження за попередні два місяці. Однак у звіті все ж таки були деякі ознаки інфляційного тиску, при цьому рівень безробіття знизився до 3,5%. Після публікації звіту щодо інфляції в США долар різко просів. Поряд із падінням грінбека завалилася і прибутковість дворічних скарбничих облігацій, які досить чутливі до змін монетарної політики та економічних показників. У результаті вони впали на 5 базисних пунктів до 4,75%. Надалі грінбек набрав обертів та стабілізувався. Однак до безтурботної впевненості та потужного зростання йому далеко. Зазначимо, що першою реакцією ринку на новину стало зростання пари EUR/USD до 1,1064. Проте ейфорія тривала недовго. Вранці в п'ятницю, 11 серпня, пара EUR/USD курсувала близько 1,0991, як і раніше, перебуваючи в поточному діапазоні. Раніше аналітики попереджали, що вибратися за його межі тандему дуже складно. Оскільки індекс споживчих цін продемонстрував зростання на 0,2% м/м і в загальному та базовому вимірі, то експерти та учасники ринку сприйняли цю новину як позитивну. Однак у річному вираженні інфляція в США виявилася трохи гіршою за прогноз (очікувалося 3,3% г/г, а фактичне зростання склало 3,2% г/г). При цьому слабкі річні показники інфляції сприйняли ринком як негативні для USD, оскільки вони можуть призвести до менш жорсткої позиції ФРС. У результаті склалося оманливе враження, що Федрезерв близький до перемоги над інфляцією, але це негаразд. У структурі індексу споживчих цін енергетична інфляція скоротилася до 0,1% м/м (з попередніх 0,6% м/м). При цьому минулого місяця ціни на нафту суттєво зросли, а вартість послуг без урахування енергоносіїв збільшилась у липні на 0,4% м/м (у червні зростання становило 0,3%). У подібній ситуації фахівці дійшли висновку, що жорсткий ринок праці в США не дає інфляції знизитися і досягти цільових 2%. На думку валютних стратегів Commerzbank, оскільки в липні споживчі ціни в Америці зросли незначно, Федрезерв відмовиться від підвищення відсоткових ставок. «Липневі звіти у США підтвердили послаблення інфляційного тиску. Як і очікувалося, споживчі ціни збільшилися лише на 0,2% за місяць. Базовий показник (без урахування енергоносіїв та харчових продуктів), який є важливим індикатором для ФРС, також становив лише 0,2%, як і в червні», – наголошують у банку. За оцінками фахівців, на цей момент американський центробанк опинився в безвиході, оскільки базова інфляція ще більше послабшала, а до цільових 2% ще дуже далеко. При цьому американський ринок праці втратив подальший імпульс, хоча слабкості тут немає. На цьому тлі аналітики Commerzbank вважають, що ФРС досягла свого піка після нещодавнього підвищення ставки. Вони закликають не розраховувати на подальше її піднесення на вересневому засіданні. Економісти RBC Economics також не очікують від американського регулятора нових підвищень ставок. «Послаблення інфляційного тиску в США на тлі стійкої макроекономічної ситуації дає надію, що інфляція зможе повернутися до цільового рівня в 2% без значного погіршення ситуації в економіці. Каменем спотикання може стати зниження купівельної спроможності населення, перші ознаки якої вже чітко видно», – зазначають у банку. На думку валютних стратегів RBC Economics, поточна грошово-кредитна політика Федрезерву «вже дуже жорстка». При цьому без значного прискорення інфляції регулятор навряд чи піде підвищення процентних ставок. На думку аналітиків, ФРС збереже ставки на поточному рівні до 2024 року, очікуючи на нові ознаки ослаблення економіки. |

|

|

|

|

|

#15 |

|

Избранный

|

«М'язистий» долар: наростити силу – не проблема

Старт тижня виявився сприятливим для американської валюти: вона вкотре продемонструвала впевненість та силу, відновлюючись після нещодавньої волатильності. Щодо європейської валюти, то вона трохи відступила, але теж не збирається здаватися, готуючись до протистояння в парі EUR/USD. На цьому фоні грінбек подорожчав по відношенню до «європейця», впевнено набираючи обертів. При цьому ринки продовжують оцінювати перспективи подальшої політики Федрезерва, особливу увагу приділяючи потенційному підйому ключової ставки у вересні. Наприкінці минулого тижня пара EUR/USD продемонструвала дещо хаотичну волатильність у боковику, зрідка піднімаючись. Минулої п'ятниці, 11 серпня, тандем знизився до 1,0945, частково розчарувавши ринки. Раніше трейдери та аналітики чекали на прорив позначки 1,0900, але цього не сталося. Натомість пара EUR/USD два тижні тупцювала на місці, майже не залишаючи діапазон 1,0930–1,1040. Нині ця тенденція зберігається. Однак, незважаючи на те, що пара EUR/USD затримується у поточному діапазоні, посилюються ризики повернення тандему до 1,1100 або вище. Вранці в понеділок, 14 серпня, пара EUR/USD, як і раніше, торгувалася близько 1,0932, не залишаючи спроб подолати тяжіння поточного тренду. За словами аналітиків, якщо бар'єр у вигляді круглого рівня 1,0900 буде взятий, то технічна картина в парі EUR/USD стане різко «ведмежою», а весь ринок почне продавати євро на виході з діапазону. На цьому фоні прогнози щодо найближчої динаміки тандему передбачають повернення до позначки 1,1100 або вище. Це буде стрімкий підйом перед остаточним зниженням, стверджують експерти. Згідно з даними індексу долара (USDX), наразі переважають «ведмежі» настрої щодо американської валюти. Учасники ринку 1,5 місяця скорочують свої позиції на зростання грінбеку, оскільки цей показник оновив мінімум за останні 25 місяців. Великі фонди скоротили покупки USD на 7% за тиждень. Продовження цієї тенденції сприяє здешевленню американської валюти. При цьому минулого тижня трейдери скорочували свої позиції зниження USD. За попередніми прогнозами, це може бути ранньою ознакою розвороту грінбеку. Для аналітиків та учасників ринку, як і раніше, актуальне питання подальшого підйому ключової ставки. Нагадаємо, що з 2022 року Федрезерв почав збільшувати її на тлі прискорення інфляції. Згідно з поточними даними, у липні річне зростання споживчих цін у країні прискорилося до 3,2% з колишніх 3%. При цьому даний показник залишився вищим за цільові 2%. Що стосується індексу цін американських виробників (PPI), то в липні виявився вищим за очікування і досяг 0,3%. В даний час більшість аналітиків (88,5%) розраховують на збереження ставки рефінансування в США на поточному рівні в 5,25-5,5%. При цьому до кінця 2023 року майже 30% фахівців допускають її підвищення до 5,5% – 5,75% річних. Подібні питання є актуальними і для британської валюти. На думку аналітиків, фунт має волатильний тиждень у зв'язку з публікацією нових звітів щодо інфляції та заробітної плати, які визначать подальші дії Банку Англії щодо ключової ставки. В даний час ринки сильно реагують на різницю у відсоткових ставках та очікуваннях у різних економіках. Поточний тиждень є ключовим для фунта, як минулий – для долара та євро. Валютні стратеги ING Bank впевнені, що в торгівлі фунтом «домінуватимуть попередні дані щодо індексу споживчих цін, при цьому волатильність посилиться». У фокусі уваги – інфляція у сфері послуг та зростання заробітної плати у Великій Британії. У вівторок, 15 серпня, будуть опубліковані звіти із середніх заробітків за червень, а в середу – дані щодо інфляції, попередній загальний показник якої становитиме 6,7% у річному вираженні. Очікується, що базова інфляція (ІСЦ) становитиме 6,8%, а інший ключовий показник для Банку Англії, інфляція у сфері послуг – близько 7,2%. У єврозоні також з'являться важливі звіти, зокрема проміжна оцінка ВВП євроблоку за минулий квартал та вихід протоколу липневого засідання ФРС, публікацію якого заплановано на середу, 16 серпня. Після всіх звітів ринки налаштовані на вересневе підвищення ключової ставки, хоча тут ситуація неоднозначна. На думку аналітиків, після публікації сильних даних із США можливий розворот щодо підйому ставки. Багато експертів допускають перегляд очікувань щодо її вересневого підйому. Нагадаємо, що у липні ціни американських виробників зросли на 0,3% м/м (і з урахуванням вартості харчових продуктів та енергії, і без цих показників). Це перший позитивний результат протягом останніх 6 місяців, стверджують аналітики. При цьому стрижневий індекс цін у США зберіг річний темп зростання 2,4%, а найсильнішим драйвером зростання цін стало підвищення вартості послуг, насамперед у торгівлі (+0,7% м/м). За оцінками фахівців, поточні макродані здатні посилити очікування ринку щодо другої хвилі інфляції, цього разу зумовленої силою американської економіки. Проте наданих відомостей може виявитися замало підвищення ставки ФРС у вересні. На даний момент ринки оцінюють можливість її підйому до кінця року в 33%, але це не остаточне рішення. На цьому фоні долар може отримати додатковий імпульс і вкотре обійти євро. |

|

|

|

|

| Здесь присутствуют: 1 (пользователей: 0 , гостей: 1) | |

|

|